A Bitcoin küzdelmei folytatódnak, mivel elszakad az aranytól, és úgy tűnik, hogy még mélyebbre kerül az augusztus végén kezdődött medvés szériába.

A CryptoQuant Bull-Bear Market Cycle Indicator, amely a piaci trendeket követi, augusztus 27-e óta medvefázisban van, amikor a Bitcoin 62 000 dollár körül kereskedett.

Azóta a BTC árfolyama több mint 15%-ot esett, és egy ponton 53 000 dollár alatti mélypontot ért el. Egyértelmű, hogy a piac nem számít a közeljövőben rallyra, inkább további konszolidációra van kilátás.

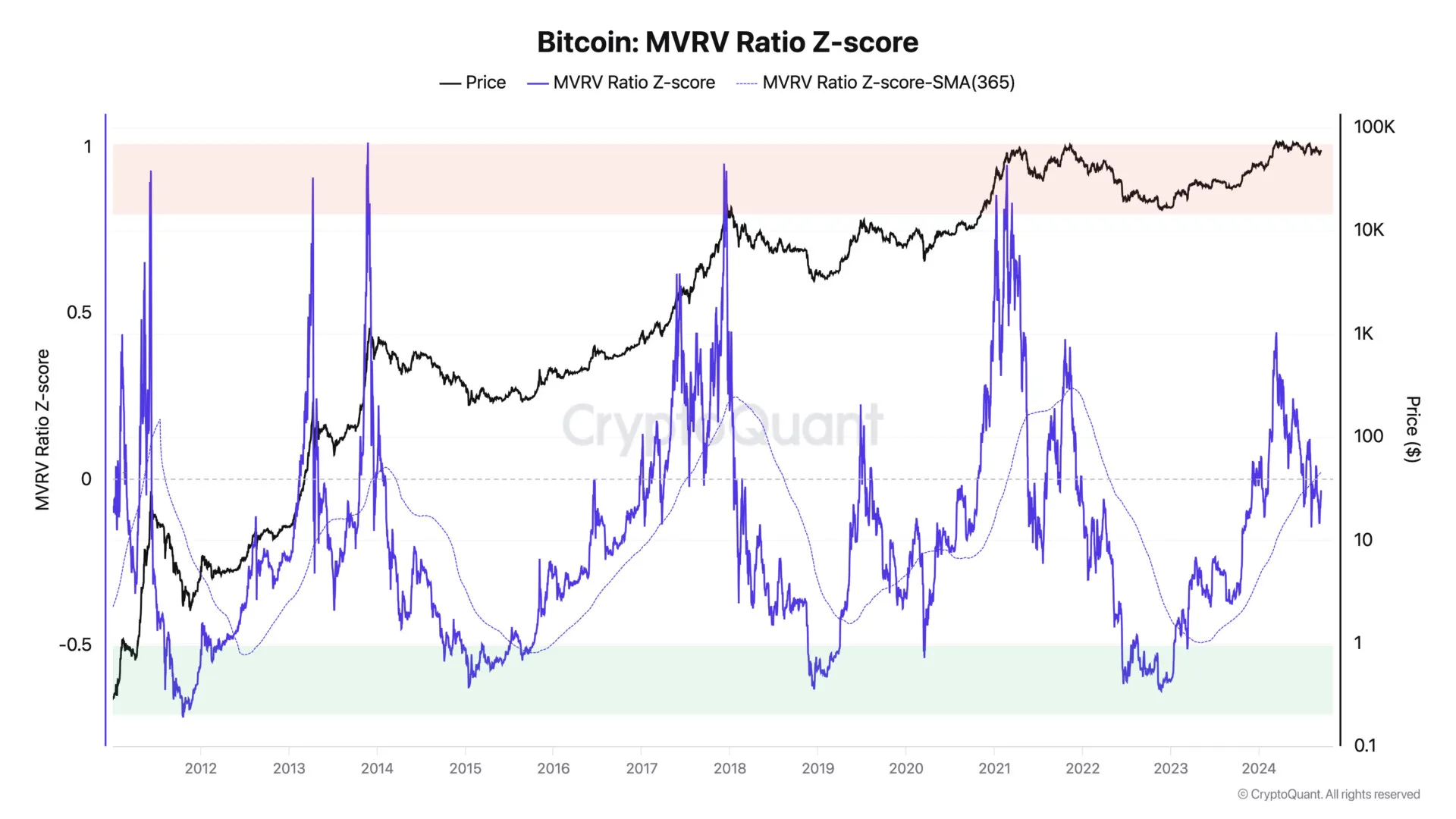

A bajt tetézi, hogy az MVRV arány figyelmeztető jeleket villogtat. Augusztus 26. óta a 365 napos mozgóátlaga alatt tartózkodik. Hasonló tendencia 2021 májusában a Bitcoin értéke két hónap alatt 36%-kal esett vissza.

Utoljára 2021 novemberében, a Bitcoin előző medvepiacának kezdetén láttunk ilyet.

A hosszú távú tulajdonosok gyengeséget mutatnak

A Long-Term Holder (LTH) SOPR szalagok, amelyek az elköltött kimenetek profitmargint mérik, július vége óta lefelé csúsznak.

Ez határozottan jelzi, hogy a Bitcoin iránti kereslet elapad, mivel ezek a tulajdonosok most alacsonyabb profit mellett készpénzre váltanak.

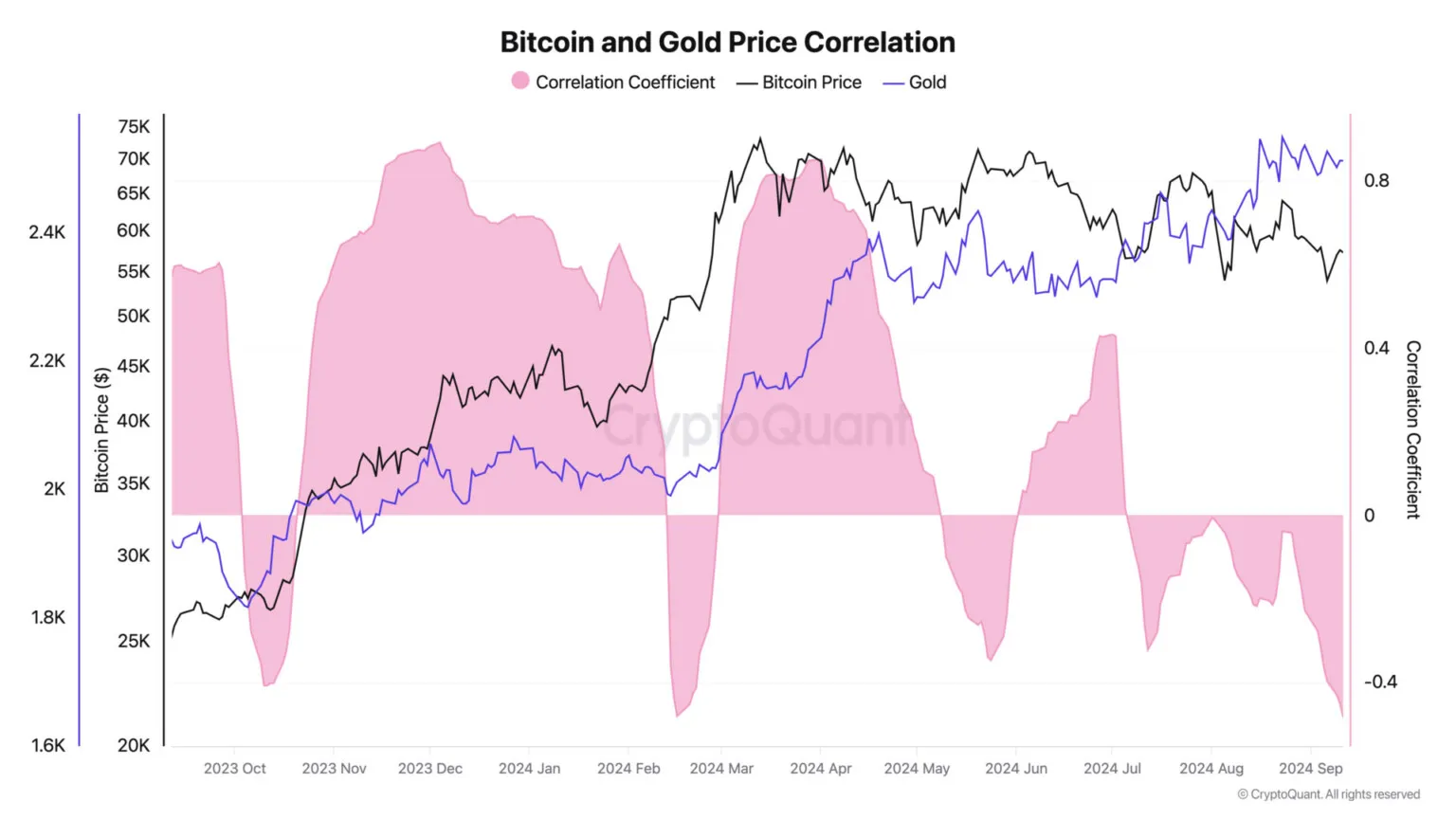

De miközben a BTC süllyed, az arany emelkedik, és nemrég új rekordmagasságot ért el. Ez negatívvá tette a két eszköz közötti szokásos korrelációt.

És a gyengülő amerikai dollár sem segít a helyzeten. Jellemzően, amikor a dollár gyengül, a bitcoinnak egy kicsit emelkednie kellene, de most nem ez a helyzet.

Ez azt jelentheti, hogy szélesebb körű piaci stressz van, mivel a globális bizonytalanság miatt a befektetők mind a Bitcoint, mind a dollárt dobják.

A Bitcoin követi az amerikai részvényeket

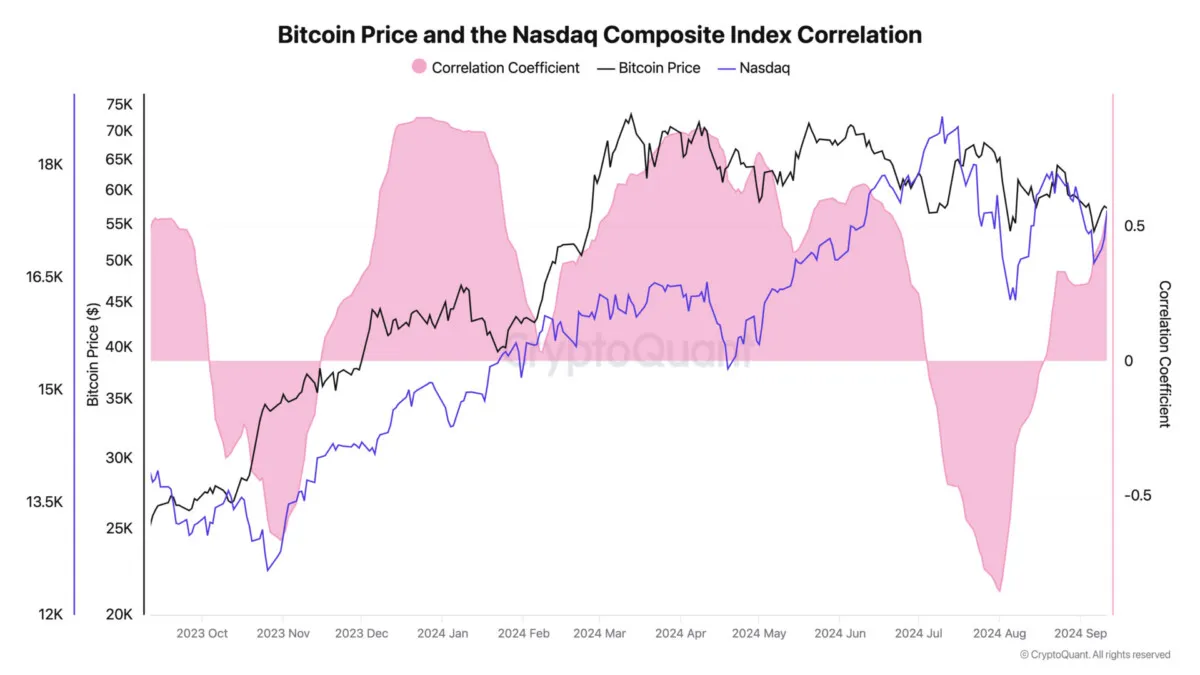

A Bitcoin gondjai is tükrözni látszanak az amerikai piaci visszaesést. A Nasdaq 100 Composite index július 9. óta 10%-ot esett. Ugyanebben az időszakban a BTC 16%-os visszaesést szenvedett el.

Nem csak ez, hanem a BTC és a Nasdaq közötti korreláció negatívról pozitívra váltott, és most 0,39-es értéken áll.

Ez azt jelenti, hogy a Bitcoin, amely korábban a tőzsdétől némileg függetlenül mozgott, most jobban szinkronban van annak csökkenésével. Ez borzasztó, tekintve, hogy a közelgő Federal Reserve kamatcsökkentés várhatóan rossz hatással lesz a részvényekre.

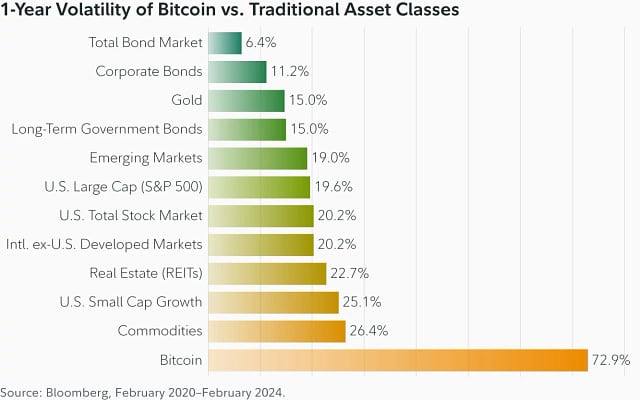

A volatilitás mindig is része volt a Bitcoin identitásának, de a legújabb trendek azt mutatják, hogy valójában kevésbé volatilis, mint néhány nagynevű részvény. A BTC 2020 és 2024 között háromszor-négyszer volatilisebb volt, mint a legtöbb részvényindex.

Mégis, az elmúlt két évben a realizált volatilitás alacsonyabb volt, mint a Netflixé, a BTC átlagosan 46%-kal, szemben a Netflix 53%-ával 90 napos időtávon.

Tehát mindentől függetlenül a Bitcoin nem az a kiugró, ami korábban volt, ha a részvénypiac „Magnificent Seven” csoportjához, a nagy teljesítményű részvénypiaci szereplőkhöz hasonlítjuk.

Mi áll a Bitcoin csökkenő volatilitása mögött?

Tény, hogy a teljes S&P 500-as indexhez képest a Bitcoin éves volatilitása alacsonyabb volt, mint az index 500 vállalatából 33-nak 2023 októberében.

A volatilitás csökkenésének egyik oka a Bitcoin növekvő piaci érettsége lehet. Ahogy nő a piaci tőke nagysága, a beáramló új tőke hatása egyre kevésbé lesz drámai.

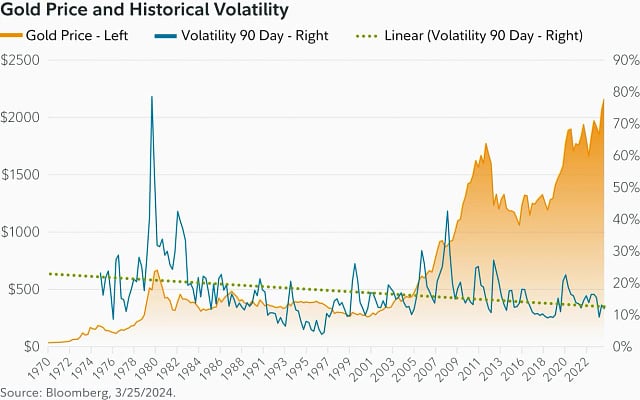

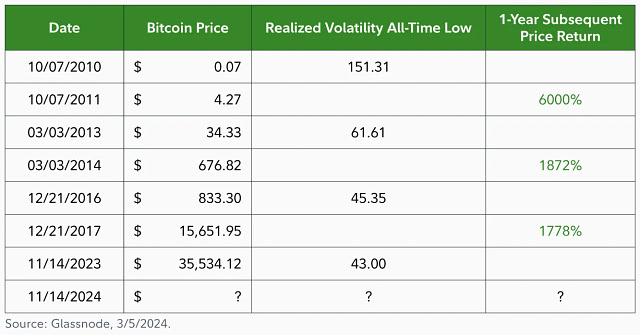

Ez megmutatkozik a hosszú távú volatilitási grafikonon, ahol a BTC volatilitása egy csökkenő regressziós vonalat követett. Érdekes módon úgy tűnik, hogy a kriptokirály az arany korai időszakát másolja.

Amikor a dollárt lecsatolták az aranyról és újra engedélyezték a magántulajdont, az arany ára az egekbe szökött, és több mint 80%-os volatilitási csúcsot ért el, ami majdnem kétszerese a BTC áprilisi volatilitásának.

Ahogy az arany mint eszközosztály egyre jobban meghonosodott, a volatilitása csökkent. Úgy tűnik, a Bitcoin pontosan ugyanezt teszi.

A kereskedők túlbecsülik a volatilitást

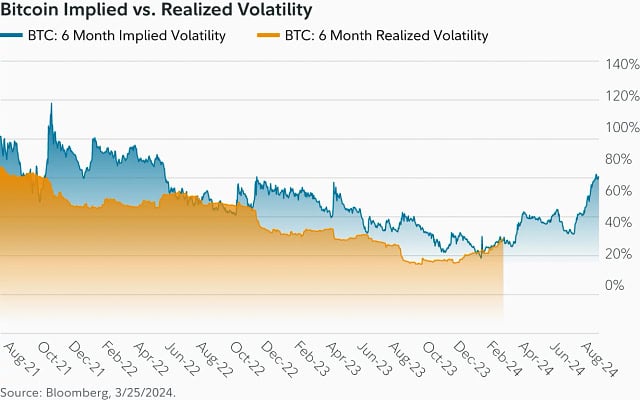

A kereskedők hajlamosak túlbecsülni a Bitcoin volatilitását a származtatott ügyletek árazásakor. Az implikált volatilitás (ahogy a kereskedők a volatilitás alakulását várják) következetesen magasabb volt, mint a realizált volatilitás.

Egyszerűbben fogalmazva, a kereskedők nagyobb áringadozásokra számítanak, mint ami ténylegesen bekövetkezik. Ez a Bitcoin történetében gyakori téma volt, az implikált volatilitás gyakran túllőtt a célon.

Mégis, 2024 hátralévő részében a volatilitás növekedhet. Az implikált volatilitás meredek emelkedésre utal, és érdemes lesz figyelni, hogy ez hogyan viszonyul a realizált volatilitáshoz az év során.

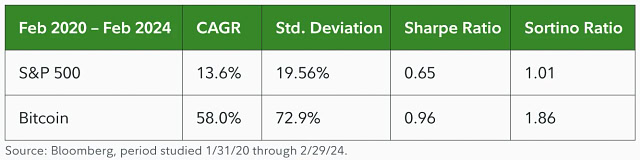

Valójában ez a volatilitás nem mindig rossz dolog. Inkább a pozitív hozamok felé tolódott el. A Bitcoin 2020-tól 2024 elejéig 0,96-os Sharpe-arányt ért el, ami azt jelenti, hogy a befektetők jól kompenzálták a kockázatvállalást.

Ehhez képest az S&P 500 Sharpe-aránya 0,65 volt. A Bitcoin Sortino-aránya, amely csak a lefelé irányuló kockázatra összpontosít, közel kétszerese, 1,86 volt a Sharpe-aránynak.

Ezért láthattuk, hogy a BTC havi hozama 2016 és 2024 között átlagosan 7,8%-os pozitív hozamot ért el, szemben az S&P 500 1,1%-os hozamával ugyanebben az időszakban.

A kisebb volatilitás ellenére a tőke továbbra is a Bitcoinba áramlott, ami 2023-ban 150%-os árfolyamnövekedést eredményezett.

2024 februárjában 60 000 dollár fölé tört, a korábbi évekhez képest jóval alacsonyabb volatilitás mellett. Még 2021-ben közel kétszer olyan volatilis volt, amikor 60 000 dolláron kereskedtek vele.

Bár a múltbeli teljesítmény nem garantálja a jövőbeli eredményeket, a Bitcoin története azt mutatja, hogy az alacsony volatilitás gyakran vezet árnövekedéshez.

A kiváltó ok lehet az úgynevezett „eladói energia”, egy olyan fogalom, amely a nyereséges Bitcoin-címek százalékos arányát nézi a volatilitással elosztva.

A jelenlegi piaci környezet egyedülálló. Ezt tartsa szem előtt.

A kriptomagazin.hu oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások, cikkek nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást. Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon befektetési tanácsadóval!

A cikkekben megjelenő esetleges hibákért téves információkból eredendő anyagi károkért a kriptomagazin.hu felelősséget nem vállal.